阿维塔或与宁德时代签订“返利”协议,两电池友商:价格战?不战

- 资讯

- 2023-02-21 12:19:10

- 129

...

上周末,国内媒体爆出正在与一些新能源车企协商一个“锂矿返利”计划。主动降低电芯价格,让出一部分利润,换来对车企客户的进一步绑定,从而巩固市场份额。

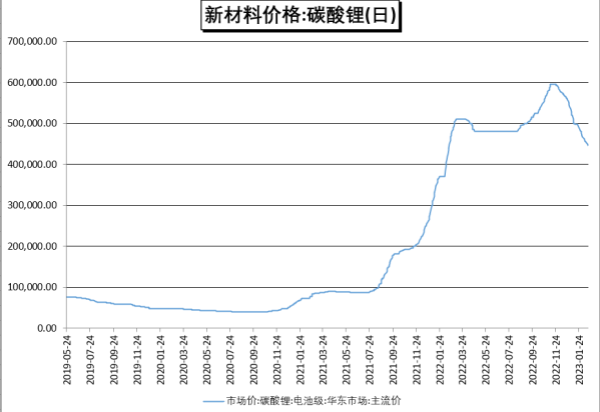

该计划面对理想、蔚来、华为、极氪等多家战略客户,核心条款是:未来三年,一部分动力电池的碳酸锂价格以20万元/吨结算(2月20日国内电池级碳酸锂价格约为42.25万元/吨)。与此同时,签署这项合作的车企,需要将未来三年约80%的电池采购量承诺给。

2月20日,记者从国内另一家新能源汽车商阿维塔科技方面了解到,阿维塔科技也在该计划的合作协商沟通中。阿维塔相关负责人表示,“应该会和签署这个协议,但还没有具体的时间。”

但这位负责人也表示,因为是阿维塔科技的第二大股东,所以与其不是供应商关系。条款细节会具体单独商议。

而截至本文发稿时,原始协议涉及的蔚来、极氪尚未明确回复是否会签署该协议,而也始终未官方回应该计划的施行。

可以看到,此次的“锂矿返利”计划之所以在业内引发如此大震动,是因为这个计划不是产品技术革新,也不是业务战略合作,而是一种纯商业模式的变革。

为何叫“返利?”在上述方案中,20万元/吨的电池正极原材料碳酸锂价格被界定为一个关键点,碳酸锂价格高于20万元/吨,和车企各承担一部分,而主动让利。

在一些业内人士看来,在目前碳酸锂价格处于42万元/吨的高位,的让利对于普遍陷入亏损的新能源车企而言,具有相当大的诱惑性。

据发布的业绩预告,预计2022年公司全年盈利291亿元至315亿元,同比增82.66%至97.72%。2022年前三季度,公司归母净利润175.92亿元,同比增126.95%;扣非净利润160.38亿元,同比增142.87%。

与之相对比的是,此次协议涉及的几家新能源车企中,华为旗下的赛力斯2022年预计全年亏损35亿—39.5亿元;蔚来汽车2022年前三季度累计亏损86.51亿元;小鹏汽车前三季度累计亏损67.78亿元;理想汽车前三季度累计亏损35.21亿元,2021年,阿维塔科技营收为0元,净亏损2.09亿元,2022年第一季度营收为0元,净亏损6140.48万元。

然而,也有一部分业内人士指出,“未来三年80%的电池采购量”或许会成为几家车企在决定是否签约时的顾虑。“这会成为一种‘捆绑’,”一位业内人士对记者说,“主机商都在尽量挣脱宁王的束缚,现在如果签了,岂不是反过来了?”

例如,此次牵涉其中的蔚来汽车,虽然是的第二大客户,但其此前不仅入股电池企业第二梯队的,在其新的ET7车型上也会使用到由北京卫蓝新能源生产的半固态电池。而在去年10月,蔚来电池科技(安徽)有限公司注册成立,蔚来汽车董事长李斌亲自挂帅造电池。

另一家造车新势力小鹏汽车此次未列入的“计划”中。据了解,在小鹏的电池供应商中,有、中创新航、、等。“的客户太多了,一个企业的产能有限,所以我们的需求有时候就顾不上来。”小鹏汽车的一位工作人员对记者表示,“有一次我们的订单就延误了3个月。”

此前在引入中创新航作为电池供应商时,小鹏汽车官方表示,“车辆生产的零部件供应链需要不断完善,才能更好地保供保产,更加准确地预测交付周期”。

动力电池价格战:战吗?不战

不过,对于外界预测并担忧的国内动力电池价格战一触即发的态势,2月20日,国内动力电池装车前十位中的和孚能科技两家公司却对记者表示,近期没有下调电池价格的计划。

“价格的变动会根据原材料的变化联动,原材料价格是在下跌,但价格传递有滞后性,”孚能科技相关负责人说,“不同的客户也有不同的调价周期,我们关注到了友商的计划,但不会刻意调价。”

据了解,目前的客户包括长城、吉利、领跑、大众等。孚能科技的主要客户是北汽、长城和戴姆勒。最新市场数据显示,2023年1月,动力电池在国内市场的装车量0.61GWh ,市占率为3.8%,排名第五,孚能科技的电池装车量0.15GWh,市占率为0.92%,排名第九。

不过,可以看到,跟打价格战,对这两家处于第二、三梯队的电池企业而言,恐怕也不是好办法。2022年前三季度,归母净利润为-3.59亿元,同比减少108.16%,且延续着自2019年以来扣非净利润为亏损的局面。

而孚能科技方面,虽然2022年全年在全球的电池装车量同比增加215% ,但公司全年也预亏7.9亿—9.2亿元。公司表示亏损的主要原因是,2022年碳酸锂等主要原材料价格较上年大幅上涨,公司与部分客户的价格联动机制调整未达预期。

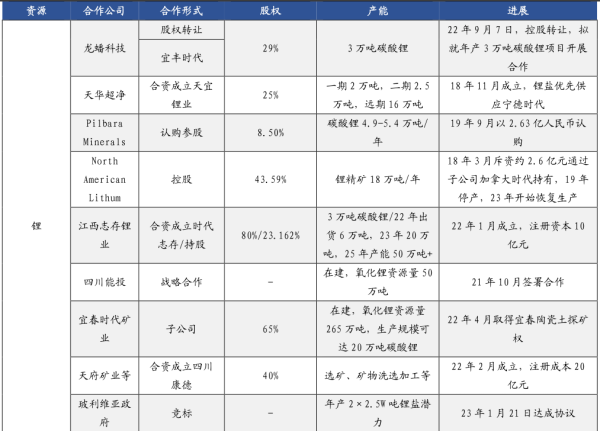

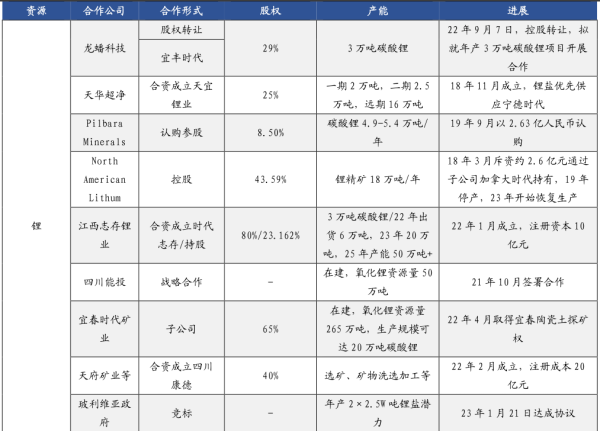

在业内人士看来,之所以能够“返利”,除了拥有面对产业链上游的强大议价能力,还跟其前期布局上游的锂矿资源如今已进入产能释放期有关。

据“电池中国”分析,“锂矿返利”计划中,所对应的几家主机厂的电池装机所需的碳酸锂用量,仅在江西的锂矿,加上回收的碳酸锂,就能够在供给量上覆盖,并且在价格上能与20万元/吨持平。

而对于那些手中没有矿,或者只是前期买了矿权,还未进入建设期的电池企业而言,在碳酸锂原材料成本尚未降到合理区间时,降价无疑更加被动。

那么,面对咄咄逼人的态势,打不起价格战的二三线电池企业又如何还招?此前,的项目发展部总经理王安曾表示,“在国内,电池产业经过前期的积累,现在开始上了快车道。客户需要稳定的供货和快速放量时的供应保障。”

“车企今年需要5GWh电池,但是一款车型突然爆款,下一年就需要10GWh,如果这家电池企业产能跟不上,只能换第二家。”王安说,“产能是否满足客户需求的关键。产能相差不大的情况下,大家拼的是细节、成本、品质,但在中短期内,拼的还是产能。”

编辑:罗浩

声明:新华财经为新华社承建的国家金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。

本文链接:https://gavip.vip/index/16973.html

发表评论