【看新股】6家拟上市券商财报透视:渤海证券净资本规模居首 开源证券流动性覆盖率升幅较大

- 观点

- 2023-03-23 12:14:05

- 323

...

新华财经北京3月23日电 截至2023年3月21日,开源证券、东莞证券、渤海证券等6家券商IPO均进入注册制审核流程,除渤海证券的审核状态为已问询之外,其余5家券商审核状态均为已受理。其中,4家券商已经根据全面注册制的相关规定于近期“平移”至交易所审核。

招股书数据显示,截至2022年6月末,在6家拟上市券商中,东莞证券的营收和净利润规模居于首位,分别为12.09亿元和4.26亿元。

从券商的核心风险控制指标来看,渤海证券净资本为164.98亿元,居于6家拟上市券商首位。值得注意的是,截至2022年6月末,华宝证券的净稳定资金率最低,为146.80%,已接近120%预警标准;且相较于2021年末下降40.50个百分点,与其余5家拟上市券商相比下降幅度最大。

4家券商“平移”注册制审核

2023年2月17日,中国证监会发布全面实行股票发行注册制相关制度规则,自公布之日起施行。

上交所公告显示,上交所已于2023年2月20日至3月3日,接收主板首发、再融资、并购重组在审企业申请,并按照在中国证监会的审核和受理顺序接续审核。2023年3月4日之后,开始接收主板新申报企业申请。

自2022年上半年开始至全面实行股票发行之前,开源证券、东莞证券、渤海证券等6家券商均已向交易所提交了IPO招股说明书(申报稿)。

交易所资料显示,开源证券、东莞证券、渤海证券和财信证券的IPO申请已在2023年3月3日前完成在沪深交易所的平移工作。华龙证券和华宝证券2家券商也于3月4日提交了更新后的招股书,截至2023年3月9日,6家券商IPO均进入注册制审核流程,除渤海证券的审核状态为已问询之外,其余5家券商审核状态均为已受理。

图1:6家拟上市券商审核状态

上述6家拟上市券商中,有2家券商拟申请深交所主板挂牌上市,剩余4家券商拟申请上交所主板挂牌上市。

东莞证券营收及净利润规模居首

招股书数据显示,截至2022年6月末,在6家拟上市券商中,东莞证券的营收和净利润规模居于首位,分别为12.09亿元和4.26亿元。财信证券和开源证券仅次之,分别排在第二、三位。其中,财信证券的营收和净利润分别为11.96亿元和4.14亿元,开源证券的营收和净利润分别为10.99亿元和1.57亿元。

图2:6家拟上市券商2022年上半年营收及净利润

2022年上半年,华宝证券的营收和净利润均居于6家拟上市券商末位,分别为4.75亿元和0.69亿元。

渤海证券净资本规模居首 华宝证券净资本规模较小

从净资本规模来看,截至2022年6月末,6家拟上市券商净资本规模均低于200亿元。

其中,渤海证券净资本为164.98亿元,居于6家拟上市券商首位。财信证券和开源证券净资本规模均超过130亿元,分别为132.56亿元和130.09亿元。截至2022年6月末,与其他5家拟上市券商相比,华宝证券净资本规模较小,为44.64亿元。

图3:6家拟上市券商净资本规模及排名

与2021年末相比,2022年6月末,6家拟上市券商的净资本规模变动幅度均较小。其中,财信证券、渤海证券和华龙证券净资本规模分别上升3.07%、2.10%和0.15%;开源证券、华宝证券和东莞证券净资本规模分别下降1.90%、1.85%和0.70%。

另外,从净资本规模排名来看,证券业协会数据显示,截至2021年末,拟上市券商中,4家券商净资本规模排在50名之内。其中,渤海证券排名最高,为29位。开源证券、财信证券和华龙证券的净资本规模排名分别为第42位、43位和46位。

华宝证券净稳定资金率接近预警标准

除了净资本规模是券商的核心风控指标外,以流动性为核心的风控监管指标也尤为重要。

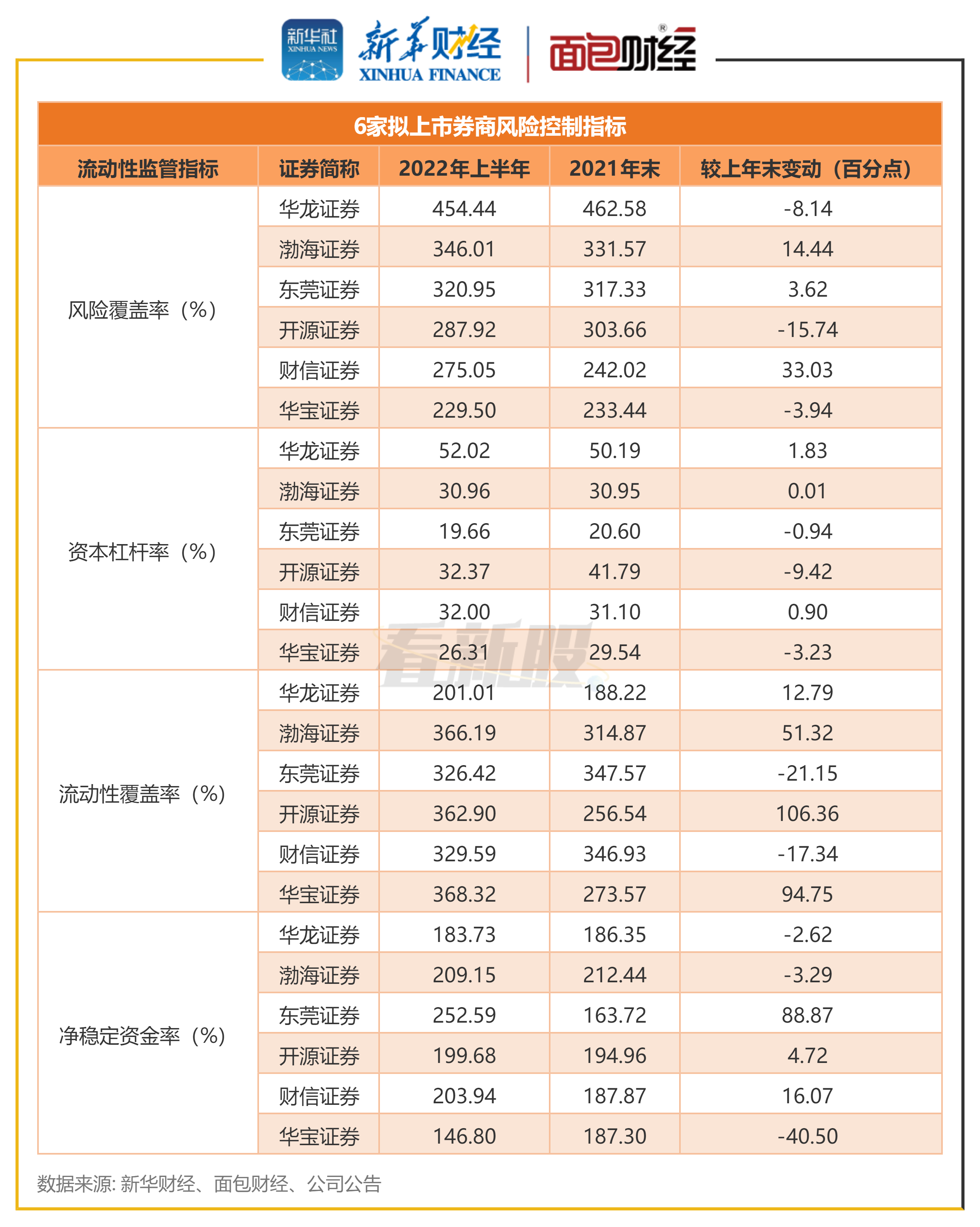

截至2022年6月末,风险覆盖率方面,华龙证券、渤海证券和东莞证券均超过300%,分别为454.44%、346.01%和320.95%。除此之外,2022年6月末,财信证券的风险覆盖率较2021年末变动最多,上升了33.03个百分点。

资本杆杆率方面,截至2022年6月末,华龙证券的资本杠杆率居首,且与2021年末相比微幅上升了1.83个百分点。开源证券、财信证券和渤海证券的资本杠杆率均在30%以上,分别为32.37%、32.00%和30.96%。值得注意的是,开源证券2022年6月末的资本杠杆率较2021年末的下降幅度最大,下降了9.42个百分点。

图4:6家拟上市券商风险控制指标

流动性覆盖率方面,截至2022年6月末,除了华龙证券的流动性覆盖率为201.01%外,其余5家拟上市券商的流动性覆盖率均在320%以上。其中,华宝证券的流动性覆盖率最高,为368.32%,且较2021年末上升了94.75个百分点。另外,2022年6月末较2021年末,开源证券的流动性覆盖率上升幅度最大,大幅上升了106.36个百分点;东莞证券的下降幅度最大,下降了21.15个百分点。

净稳定资金率方面,截至2022年6月末,东莞证券的净稳定资金率最高,为252.59%;且相较于2021年末,净稳定资金率的上升幅度最大,上升了88.87个百分点。除此之外,2022年6月末,华宝证券的净稳定资金率最低,为146.80%,已接近120%预警标准;相较于2021年末下降了40.50个百分点,与其余5家拟上市券商相比下降幅度最大。

【看新股】是由新华财经与面包财经共同打造的一档以新股和次新股解读为主要内容的栏目。新华财经是新华社承建的国家金融信息平台,全面覆盖全球、和等金融市场,提供权威、专业、全面的金融信息服务。

编辑:王媛媛

声明:新华财经为新华社承建的国家金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。

本文链接:https://gavip.vip/index/17912.html

发表评论