5年机构调研数据全揭秘 2023年风口浮出水面

- 观点

- 2023-03-24 12:21:04

- 127

...

在A场上,除了上市公司公告、互动平台之外,通过机构调研获取信息是投资者了解上市公司基本面的一个重要渠道。基金、券商、私募、海外机构、QFII等机构一年之内会走访众多的上市公司,了解其最新的经营状况,作为投资参考。

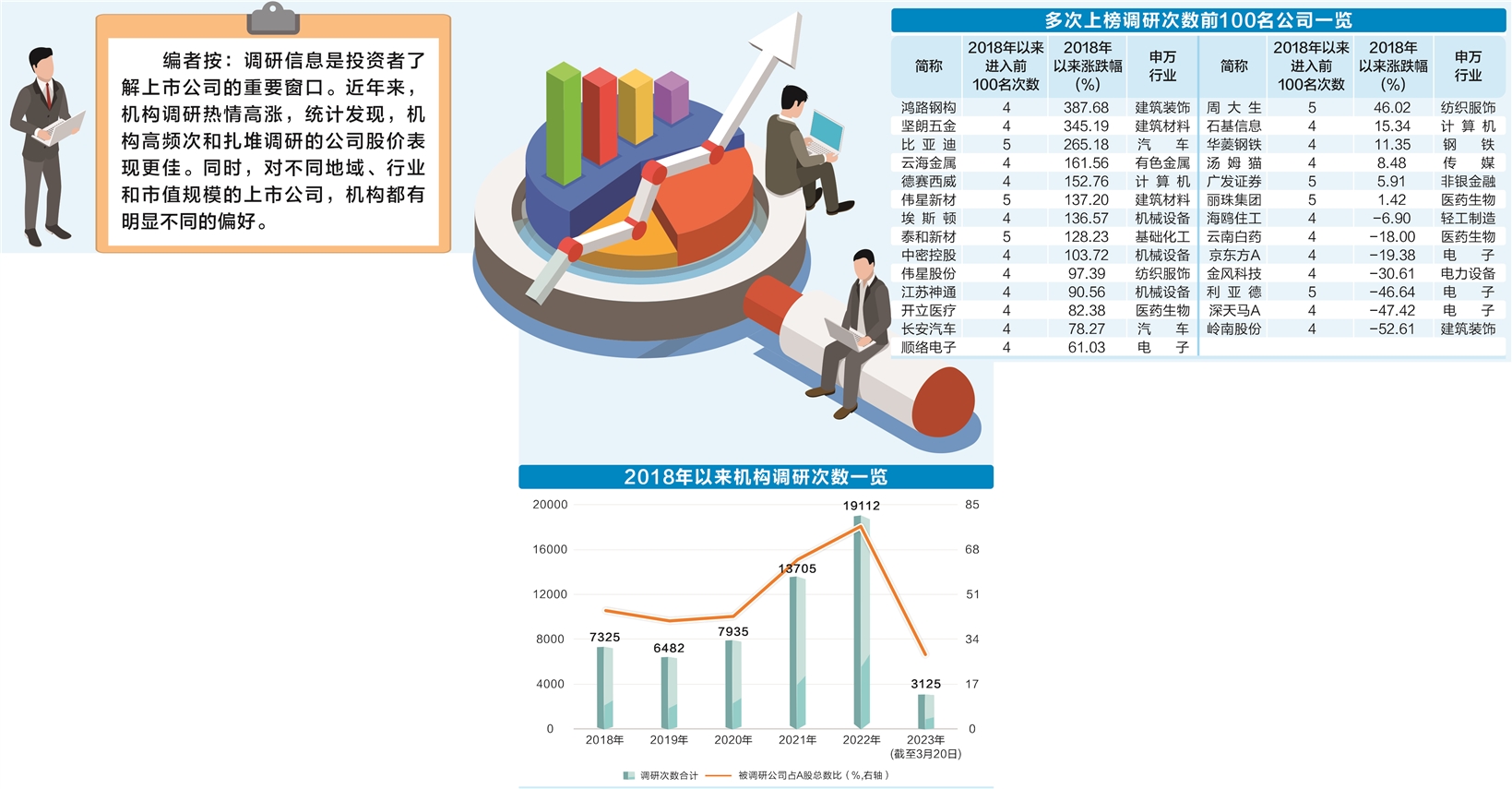

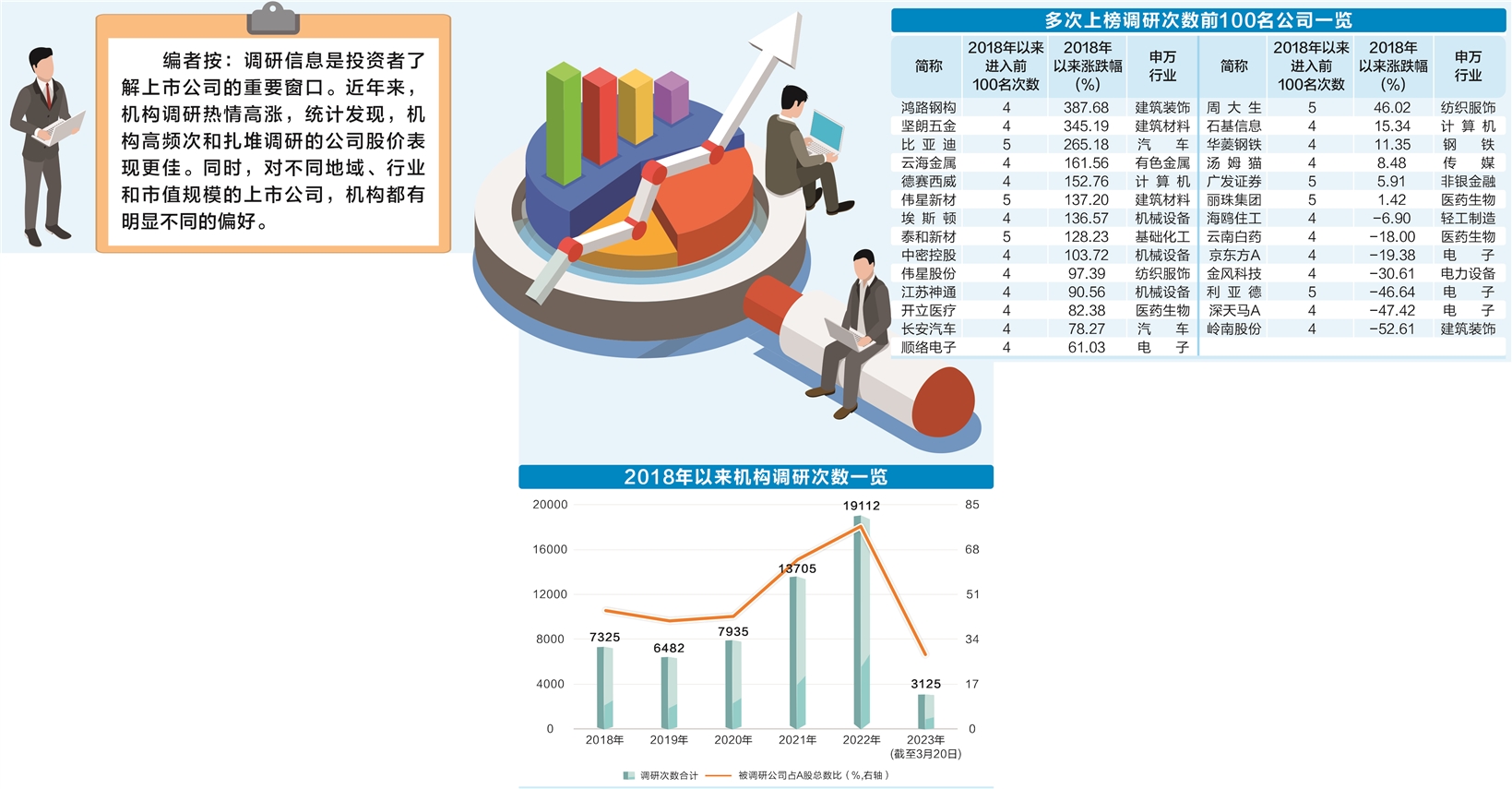

机构调研上市公司的热情持续高涨,2022年调研次数合计超1.91万次,参与调研的机构数量达到33.34万家(多次参与调研的机构不进行去重,下同),两项数据均创历史新高。去年合计有3903家上市公司获得调研,覆盖A股总数的77.06%,均为历年最高。

2018年以来,机构调研总次数达到5.77万次,参与调研的机构达到80.9万家。那么机构调研对上市公司股价影响几何,调研风向出现哪些新趋势?

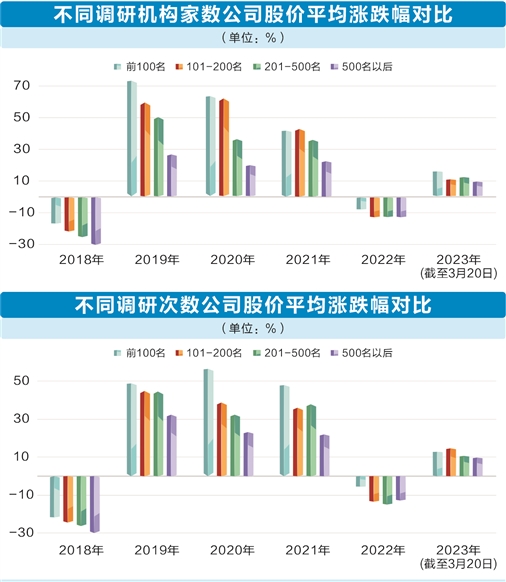

高频调研股大幅跑赢市场

数据显示,机构扎堆及频繁调研的公司,二级市场的表现相对更好,且远超同期上证指数。2018年,参与调研的机构家数排名前100的公司当年股价平均下跌16.99%,跌幅小于同期上证指数7.6个百分点。调研家数排名越靠后,上市公司股价跌幅越大,其中排名500名开外的上市公司平均跌幅为30.64%,跑输同期上证指数6.05个百分点。

2019年,参与调研的机构家数排名前100的公司当年平均涨幅高达73.21%,超出同期上证指数近51个百分点。2020年这一指标超出同期上证指数近50个百分点,2021年超出同期上证指数37个百分点。

2022年A场再次走弱,上证指数当年跌幅15.13%,参与调研的机构家数排名前100的公司平均仅下跌7.9%,跑赢上证指数超7个百分点。2023年以来(截至3月20日,下同),参与调研的机构家数排名前100的公司平均涨幅为16%,而同期上证指数上涨4.71%,跑赢超11个百分点。

调研的频次对上市公司股价影响,呈现出同样的规律。2018年调研次数排名前100的公司当年平均下跌21.73%,低于同期上证指数2.86个百分点的跌幅。

调研次数排名越靠后,上市公司股价平均跌幅越大。其中排名500名以后的公司平均跌幅为29.96%,高于同期上证指数5.37个百分点的跌幅。2019年至2021年期间,上证指数连续三年上涨,调研次数排名前100的公司平均涨幅分别跑赢同期上证指数26.49个、42.83个和43.08个百分点。

高增长公司受重点关注

数据显示,2018年至2022年期间,共有27家公司有4个年度调研次数排前100名,连续5年上榜的仅7家,分别是、、、、、、。从二级市场表现来看,截至今年3月20日,上述27家公司2018年以来平均涨幅达到77.58%,超出同期上证指数79.76个百分点。

、、等3家公司累计涨幅超2倍。累计上涨387.68%排在首位,公司是国内规模最大的钢结构专业制造商。受益于国家政策支持装配式建筑发展,2018年至2021年期间,公司营收和净利润持续高增长,期间营收复合增速达到35.33%,净利润复合增速达到40.34%。2021年6月份,公司股价达到历史高点,在2018年至2021年期间最大涨幅一度达到10倍,是基建行业少有的大牛股。2022年公司营收和净利润增速明显放缓,股价也随之调整,最新收盘价较历史高点回撤30%以上。

的股价走势与类似,在业绩高增长的助推下,2021年8月达到历史高点,2018年至2021年短短四年时间,区间最大涨幅达到27倍。2022年公司净利润大幅下滑,股价也一路走低,最新收盘价较历史高点回撤60%以上。

受益于新能源车行业高景气度,近几年业绩飞速增长,公司预计2022年净利润区间为160亿元至170亿元,同比增长425.42%至458.26%,照此计算,2022年公司净利润将创历史新高。2018年至2022年,公司股价最大涨幅一度超过8倍,在2022年6月创历史高点。

事实上,除上述3只大牛股外,、、、、等公司在业绩高速增长的时间段内,机构调研频繁,股价也随之创下历史新高。

中等市值公司调研最密集

哪类公司最受机构青睐?从市值规模来看,过去数年来,A值介于100亿元至500亿元的中等规模公司,机构调研频次最高。2018年,100亿元至500亿元的公司占机构调研总次数的34.42%。到2019年,这一比例达到41.16%,为近5年来最高。2023年,该调研频次占比降为32.29%,但仍较2022年提升1.19个百分点。

从占比变化来看,相比2018年,50亿元至100亿元的上市公司占比提升最为明显。2018年该比例为20.38%,到2023年上升至29.92%,提升9.54个百分点。这一数据显示机构对中低市值的公司越来越感兴趣。

20亿元以下的小市值公司机构关注度最低,近5年占调研总次数比例均不足5%。2023年以来,该市值区间公司的调研频次占比为2.72%,较2022年度下滑了2.07个百分点。

此外,市值介于20亿元至50亿元区间的公司,2023年以来调研频次占比也有所下降,较2022年度下滑1.29个百分点。

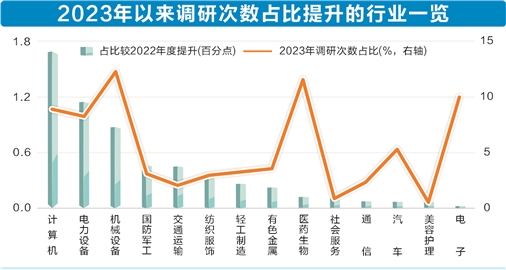

数字经济热度升温

分行业来看,2023年以来调研次数占比最高的公司主要分布在机械设备、医药生物、电子三大行业,这也是A股上市公司数量排名前三的行业。与2022年相比,计算机行业调研次数占比提升1.69个百分点,是今年内提升最快的行业。

近两年来,国家、地方层面对数字经济的支持力度不断提高,相关政策接连出台。今年2月,中共中央、国务院印发了《数字中国建设整体布局规划》(以下简称《规划》),明确提出做强做优做大数字经济,培育壮大数字经济核心产业。

机构普遍认为,该《规划》的出台为我国数字经济发展按下“加速键”,数字经济相关行业将受益。计算机行业聚集了一批云计算、人工智能、国产软件、信息安全等领域的上市公司,正是数字经济产业的核心板块。今年以来计算机板块受到投资者的热捧,截至3月20日,计算机行业指数年内涨幅达到24.98%,涨幅排在申万行业第一位。

长三角地区公司关注度提高

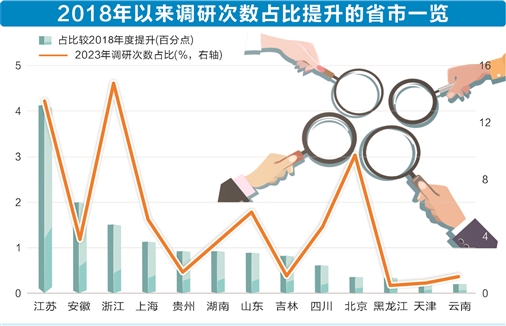

分区域来看,沿海经济发达省份的上市公司获机构调研最集中。2022年,广东、浙江、江苏、北京、上海、山东的上市公司调研次数排在前6位,合计占总调研次数比达到69.69%。2023年以来这一比例小幅提升,达到69.73%。值得一提的是,上述6个省市的上市公司数量同样排在前六位,合计占A股总家数的65%。

与2018年对比,不同地区之间调研次数占比出现新变化。2023年以来广东上市公司调研次数占比为20.9%,已经连续5个年度呈下降趋势,比2018年下降了10.05个百分点,相比其他省市降幅最高。2023年以来,新疆、福建上市公司调研次数占比较2018年均下降1个百分点。

提升幅度最明显的是长三角地区,江苏、安徽、浙江、上海4个省市上市公司2023年以来的调研次数占比,较2018年均提升1个百分点以上,提升幅度排在前4位。

按公司属性来看,机构对民营企业的调研热情提升明显。2023年以来,民营上市公司调研次数占比达到71.17%,较2022年度提升2.28个百分点,与2018年相比更是提升了10.92个百分点。

地方国有企业和公众企业上市公司调研次数占比下降也较为明显,2023年以来两者调研次数占比分别为11.2%、4.77%,较2018年分别下降7.28个和3.41个百分点。

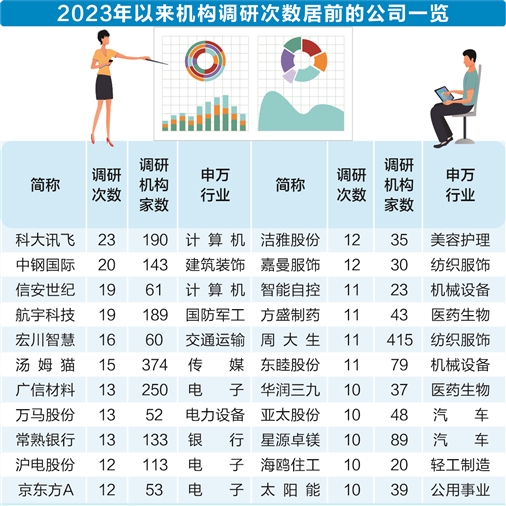

年内22家公司获调研超10次

当前正值年报披露季,2023年一季报披露也即将拉开帷幕。一季度以来频繁获得调研的上市公司,或是机构今年重点关注的标的。2023年以来,共有超1400家公司迎来机构调研,22家公司被调研10次以上,这些公司今年以来股价平均涨幅达到22.27%,远远跑赢同期上证指数。

按已披露的年报、业绩快报,以及业绩预告的净利润下限计算,这22家公司超七成去年业绩正增长,、、、、、等公司净利润增速超30%。

是今年机构调研次数最多的公司,累计接待调研23次,公司是智能语音行业的龙头,区间股价累计上涨超55%,1月以来北上资金累计增持1361万股,按照区间成交均价计算,增持金额为6.34亿元。

上述22家公司中,1月以来北上资金增持超亿元的还有京东方A、、、等。在此期间,融资资金净买入超亿元的仅、,净买入金额分别为10.67亿元、7.38亿元。

编辑:王媛媛

声明:新华财经为新华社承建的国家金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。

本文链接:https://gavip.vip/index/17935.html

上一篇:多家银行被机构密集调研

发表评论