半夏投资突然封盘 业内人士称机构正积极寻找结构性机会

- 观点

- 2023-05-06 12:29:24

- 347

...

新华财经上海5月5日电 又见百亿级私募封盘!

5月5日,半夏投资称为了保障投资人利益,公司将自5月8日起暂停旗下存续私募基金产品对新客户的申购开放。值得一提的是,半夏投资并非今年第一家宣布封盘的百亿级私募。今年4月望正资产发布了封盘公告,北京一家头部量化私募也透露其几乎处于封盘状态。

业内人士表示,伴随着私募行业逐步迈向高质量发展,越来越多私募开始在规模拓展上保持克制,以投资人利益为先,重视策略容量与募资节奏、团队实力的适配度。另外,封盘并不意味着对市场的悲观,从调研情况来看,机构正在结合基本面积极寻找投资机会。

半夏投资封盘

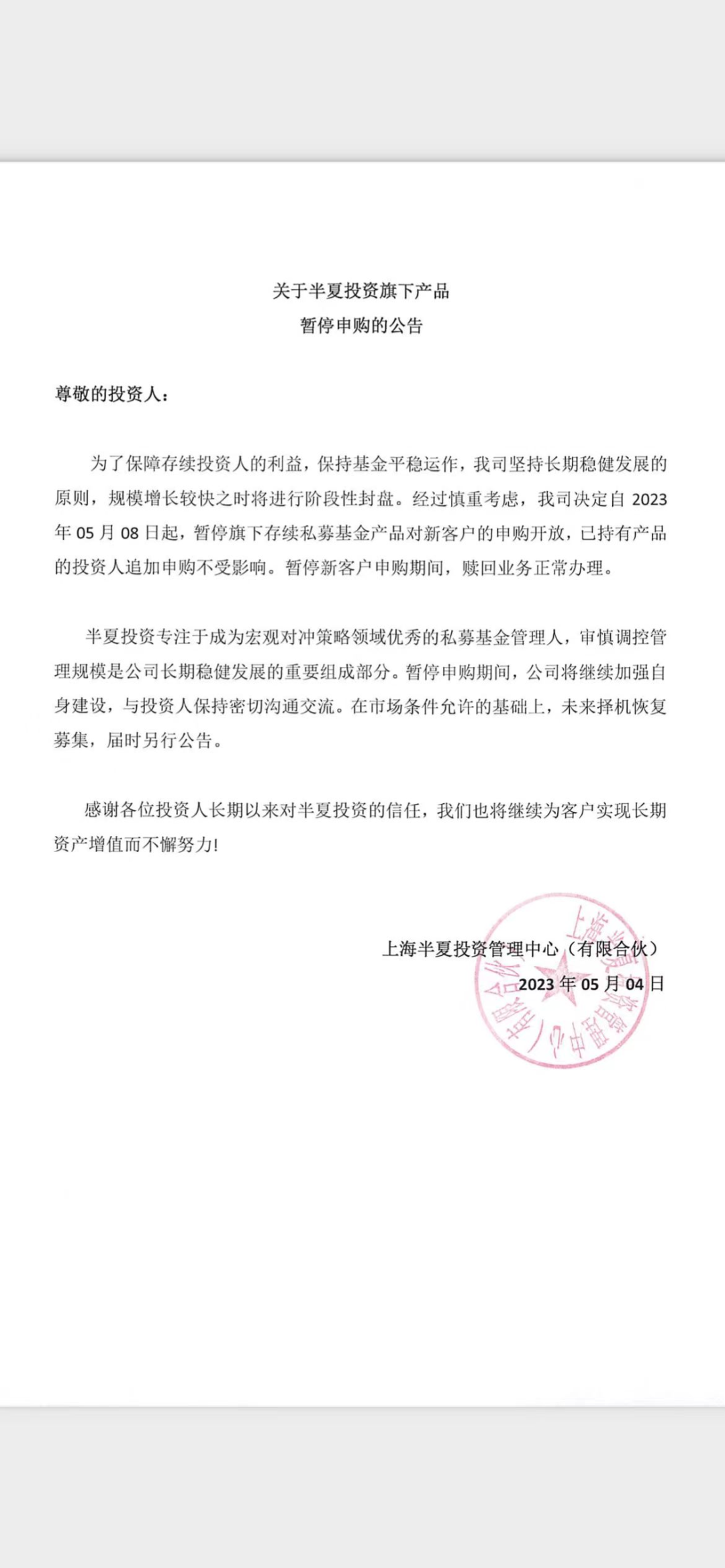

5月5日,业内人士透露,半夏投资在渠道方发布公告称,为了保障存续投资人的利益,保持基金平稳运作,公司坚持长期稳健发展的原则,规模增长较快之时进行阶段性封盘。经过慎重考虑,公司决定自5月8日起暂停旗下存续私募基金产品对新客户的申购开放,已持有产品的投资人追加申购不受影响。

同日稍晚时,半夏投资创始人李蓓在微信公众号上发文确认封盘消息。她表示,现在半夏对冲系列的规模已经超过了100亿元,如果规模再扩大,若干他们经常使用的工具,就会面临交易所的持仓限制,对策略的实现和长期收益率水平会产生一定的影响。

“我们希望维持一直以来的风险收益特征,维持与的低相关性,努力实现长期较高的绝对收益。跟第一梯队的规模和滑落到二流的业绩相比,我们宁肯选择维持第二梯队的规模并争取维持一流的业绩。”

公开资料显示,李蓓曾于交银施罗德基金担任专户投资经理,于上海泓湖投资担任投资总监及基金经理。2015年她选择自立门户,成立半夏投资。作为国内较早探索策略的基金经理,李蓓经常通过官方公众号发布自己对于投资、市场以及一些热点话题的看法,且观点鲜明,行文犀利,因此也被称为私募圈“魔女”。

近年来,半夏投资业绩表现较为稳健,因此进军百亿级私募梯队。私募排排网数据显示,截至4月28日,今年以来其旗下多只产品净值涨幅超过4%。

百亿级私募理智对待规模增长

事实上,今年不止半夏投资一家百亿级私募封盘。

4月6日,百亿级私募望正资产发布公告称,为维护基金投资者的利益,保持基金平稳运作,有效提升投资者的投资体验,公司决定于2023年4月7日起暂停旗下存续私募基金产品对新客户的申购开放,已持有产品的投资者追加申购不受影响,暂停新客户申购期间,赎回业务正常办理。

公开资料显示,望正资产目前管理规模超过100亿元,其创始人王鹏辉曾是景顺长城的明星基金经理,其管理的股票型基金景顺长城内需增长在2009到2014年间取得了200%以上的收益。私募排排网数据显示,截至4月28日,今年以来望正资产旗下多只产品净值涨超13%。

另外,北京一家百亿级量化私募向记者透露:“目前公司旗下大多数产品处于封盘状态,主要是希望能在新募集资金过后稳一稳,确保策略容量有空间后再打开申购。”

“对于私募而言,规模、收益、波动三者之间往往是‘不可能三角’。”黑翼资产首席策略分析师王俊表示,作为一家私募管理人,一方面在策略容量允许的范围内要保持一定的规模,使得管理人能够吸引更多优秀人才,储备足够的预算来应对在IT设备、超级算力等方面的投入;另一方面,又要严格控制规模增速,以更好地提升管理业绩和客户的投资体验。

积极寻觅结构性机会

值得一提的是,对市场悲观往往也是私募封盘的原因之一,但从调研情况来看,百亿级私募正积极寻觅投资机会。

截至4月底,今年以来共计2624家私募机构进行调研,累计调研次数多达25730次,覆盖了1151家上市公司。

具体来看,百亿级私募是调研的主力军。数据显示,今年以来调研上市公司数量最多的私募机构为淡水泉,调研频次高达345次。另外,调研上市公司数量最多的前十名私募还包括趣时资产、和谐汇一、高毅资产、汐泰投资、聚鸣投资、盈峰资本、盘京投资、健顺投资和敦和资产,调研频次均高于200次,其中9家私募资产管理规模超百亿元。

从调研方向来看,业绩超预期标的是私募的重点关注机会。

星石投资副总经理方磊认为,此前主题投资的热度较高,后续热门板块是否保持强势可能受情绪、市场预期以及是否有持续利好信息推动等因素影响,而且估值快速拔升或意味着板块的风险和波动会增加。伴随着年报和一季报披露完毕,下一阶段市场的有望逐渐转为业绩因素,因此业绩确定性高、业绩弹性有望超预期的板块可能会成为后续市场新的主线。

编辑:罗浩

声明:新华财经为新华社承建的国家金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。

本文链接:https://gavip.vip/index/19594.html

发表评论