【读财报】房企5月融资:境内发债规模创年内新低 美元债发行规模明显回落

- 资讯

- 2023-06-08 13:01:22

- 813

...

新华财经北京6月8日电 新华财经和面包财经研究员统计了国内房地产开发企业于2023年5月境内信用债和境外美元债的发行情况。

统计结果显示,5月国内房地产开发企业发行境内信用债合计融资291.72亿元,环比降低44.65%,同比降低39.38%;发行时票面利率平均值为3.19%,环比下降0.51个百分点,同比下降0.07个百分点。其中,发行信用债融资最多,金额为35.35亿元,平均票面利率为3.30%。

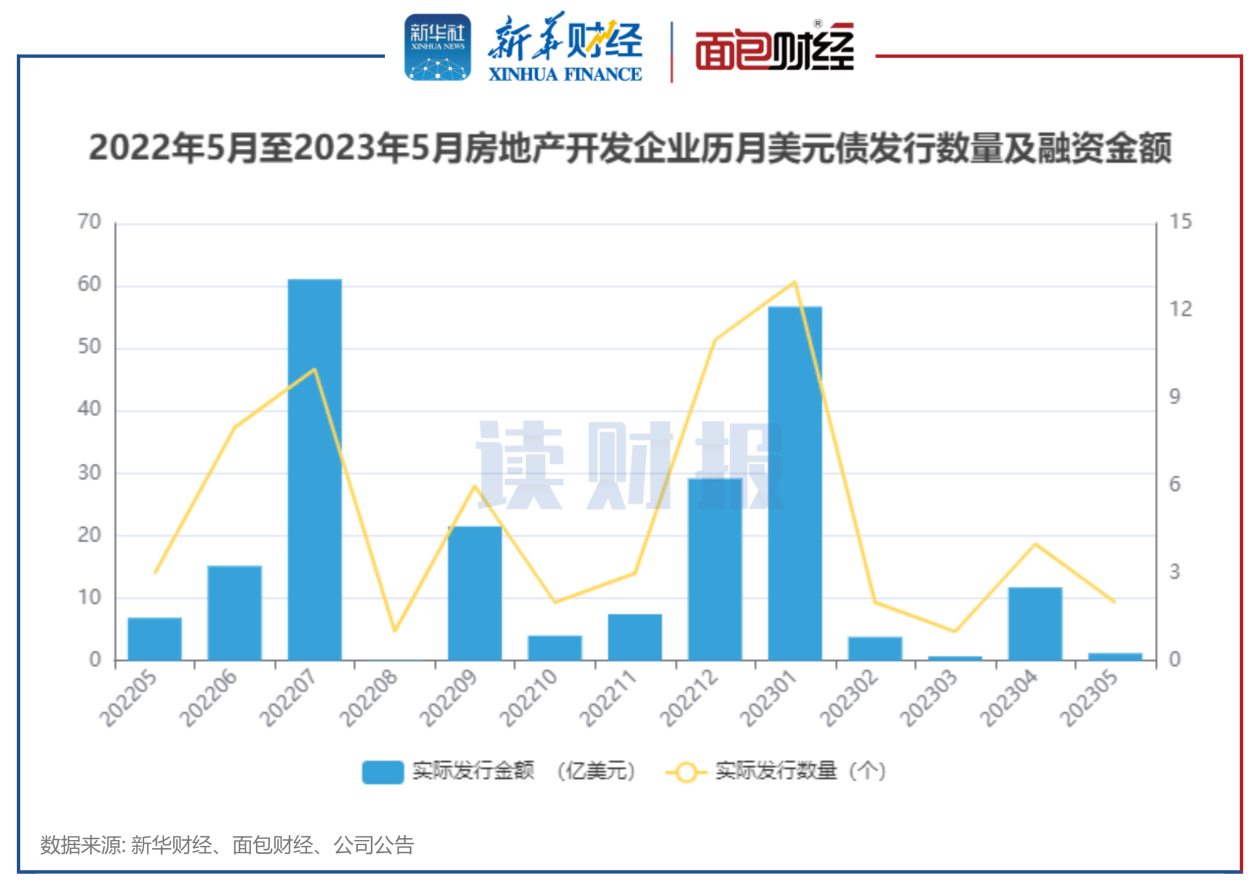

5月国内房地产开发企业发行境外美元债2只,融资金额为1.2亿美元,环比下降89.77%,同比下降82.49%。

房企境内信用债:发行规模环比降低超四成

以发行起始日测算,2023年5月,国内房地产开发企业发行境内信用债合计融资291.72亿元,环比降低44.65%,同比减少39.38%,融资规模创年内新低。

图1:2022年5月至2023年5月房企历月境内信用债发行规模

2023年5月,国内房地产开发企业共计发行信用债30只。按照债券类型进行划分,房企5月新发信用债中,一般中期票据最多,达到10只;超短期融资债券发行数量位居其次,达到7只。私募债的发行数量则相对较少,5月发行数量为3只。

图2:房地产开发企业2023年5月信用债发行类型

、北京华融及发行规模靠前

2023年5月,在新发行境内信用债的房企中,发行信用债融资最多,金额为35.35亿元,平均票面利率为3.30%;随后为北京华融和,融资金额分别为30.01亿元、26亿元,平均票面利率分别为3.15%、2.2%。

此外,万科、、碧桂园等均跻身5月房企境内信用债发行规模前10名。

图3:2023年5月房地产开发企业境内信用债发行规模前10名

票面利率方面,2023年5月国内房地产开发企业发行境内信用债票面利率平均值为3.19%,环比下降0.51个百分点,同比下降0.07个百分点。

5月新发行境内信用债中,大江公司发行的私募债票面利率最高,达到了4.2%。发行的债券平均票面利率较低,为2.20%。

美元债:发行规模约1.2亿美元 同比环比下降逾八成

按照起息日口径统计,2023年5月,国内房地产开发企业中共有2个债务主体发行境外美元债,共发行美元债2只;融资金额为1.2亿美元,环比下降89.77%,同比下降82.49%。

图4:2022年5月至2023年5月房地产开发企业历月美元债发行数量及融资金额

具体来看,新城发展于5月发行一笔1年期美元债,发行规模1亿美元,利率为7.95%,起息日为2023年5月22日,到期日为2024年5月20日。

绿景中国同样于5月完成发行一笔2000万美元可换股债券,该笔美元债于2025年到期,年利率为6%。

【读财报】是由新华财经与面包财经共同打造的一档以上市公司财报解读为主要内容的栏目,内容全面覆盖全球、和等金融市场,提供权威、专业、全面的金融信息服务。新华财经是新华社承建的国家金融信息平台。

编辑:王媛媛

声明:新华财经为新华社承建的国家金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。

本文链接:https://gavip.vip/index/20852.html

发表评论