联泰基金市场周报(5月29日

- 学习

- 2023-06-05 13:34:21

- 44

...

一、经济与政策面回顾

一周回顾:

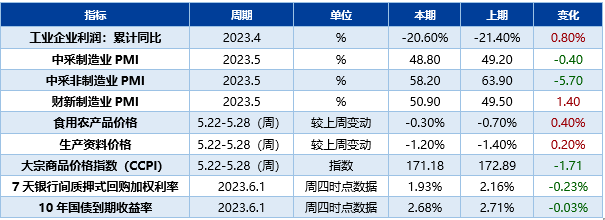

上周,国家统计局发布5月中采制造业PMI为48.80%,较上期下降0.4个百分点,各分项也出现不同程度回落;5月财新制造业PMI为50.90%,较上期回升1.4个百分点,与中采制造业PMI数据出现背离。

图表:一周

数据来源:九鞅投资 孙驰《九鞅看》

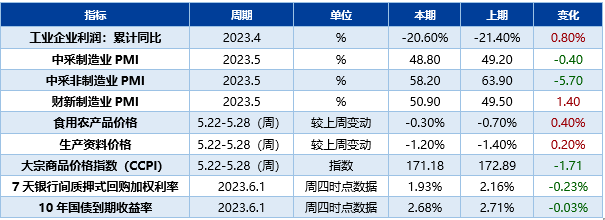

图表:本周预览

数据来源 :九鞅投资 孙驰《九鞅看》;

一周政策回顾:加强医保基金使用常态化监管

国务院办公厅印发《关于加强医疗保障基金使用常态化监管的实施意见》指出,医保基金是人民群众的“看病钱”、“救命钱”。加强医保基金使用常态化监管,对保障医保基金安全运行、提高基金使用效率、规范医疗服务行为、减轻群众看病就医负担具有重要意义。要加快构建权责明晰、严密有力、安全规范、法治高效的医保基金使用常态化监管体系,坚决守住医保基金安全底线。《意见》提出三方面政策措施,主要内容包括明确各方职责、做实常态化监管以及健全完善制度机制。

二、市场回顾

A场

上周A场主要指数整体上涨,上证综指报收3230.07点,全周上涨0.55%,创业板指上涨0.18%,沪深300全周上涨0.28%,中证500全周上涨1.16%,50全周上涨1.41%。

图:上周主要A股指数表现(%)

数据来源:新华财经、联泰基金,数据截至 2023.6.2

行业方面,上周行业涨跌互现,申万一级31个行业中16个行业上涨。其中,传媒(9.7%)、计算机(6.4%)、通信(6.3%)等行业涨幅靠前;而煤炭(-2.8%)、医药生物(-2.1%)、电力设备(-1.7%)等行业跌幅靠前。

图:上周申万一级行业涨跌幅(%)

数据来源:新华财经、联泰基金,数据截至 2023.6.2

资金流动方面,两市主力全周净流出缩窄至772.53亿元;上周北上资金净流出转为净流入50.21亿元。

图:上周主力净流入额(亿元) 图:上周北上资金净流入额(亿元)

数据来源:新华财经、联泰基金,数据截至 2023.6.2 数据来源:新华财经,联泰基金,数据截至 2023.6.2

成交方面,上周交投活跃度有所回升。沪深两市日均成交额9440.00亿元,相较前周上升16.8%;Wind全A区间换手率为5.35%,较前一周4.80%上升。

图:沪深两市日均成交额(周) 图:全A区间换手率(周)

数据来源:新华财经、联泰基金,数据截至 2023.6.2 数据来源:新华财经,联泰基金,数据截至 2023.6.2

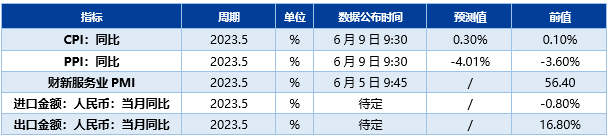

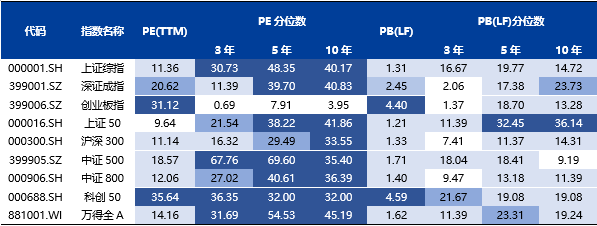

估值水平方面,上周主要市场指数整体估值有所提升。截至上周五,上证综指、沪深300、中证500、创业板指的PE(TTM)分别为11.36倍、11.14倍、18.57倍、31.12倍,处于近10年以来的40.17%、33.55%、35.40%、3.95%分位数水平。上证综指、沪深300、中证500、创业板指的PB(LF)分别为1.31倍、1.33倍、1.71倍、4.40倍, 处于近10年以来的14.72%、14.31%、9.19%、13.28%分位数水平。

图表:主要市场指数动态估值及历史分位数

数据来源:新华财经、联泰基金,数据截至 2023.6.2

全球及商品市场

上周全球主要市场指数整体上涨。其中,美股三大股指纳斯达克100、标普500、道琼斯工业指数分别上涨1.74%、1.83%、2.02%。其他主要海外市场中,泛欧斯托克600微涨0.16%,日经指数上涨1.97%。港股方面,恒生指数全周上涨1.08%。

图:上周全球主要市场涨跌幅(%)

数据来源:新华财经、联泰基金,数据截至2023.6.2

美元指数上周下跌0.64%,收于103.55。对比来看,商品期货方面,COMEX黄金全周上涨1.03%,报1964.30美元/盎司;NYMEX 原油全周下跌1.10%,报71.87美元/桶。

基金市场情况

整体情况

由于上周A场整体上涨,主动股混基金全周上涨0.68%,指数股基上涨0.81%;债券基金上周上涨0.14%;上周海外市场整体上行,QDII基金全周上涨0.46%。

图:上周基金市场涨跌幅(%)

数据来源:新华财经、联泰基金,数据截至2023.6.2

个基涨幅

上周主动股混基金平均上涨0.68%,67%的产品实现上涨。其中,投资文娱、信息技术等主题的基金表现较好,银华体育文化、招商行业领先A、招商体育文化休闲A分别上涨12.83%、11.47%、10.91%。

上周指数股基平均上涨0.81%,72%的产品上涨。其中,跟踪动漫游戏等相关指数的基金表现较好,国泰中证动漫游戏ETF、华夏中证动漫游戏ETF、华泰柏瑞中证动漫游戏ETF分别上涨13.05%、12.96%、12.58%。

图表:上周权益类基金涨幅TOP10

数据来源:新华财经、联泰基金,数据截至 2023.6.2;注:参与以上排名的均为成立满6个月的基金。

上周债券基金平均上涨0.14%,有97%的产品收益为正。分类来看,短期纯债基金平均上涨0.08%,中长期纯债基金平均上涨0.11%,一级债基平均上涨0.14%,二级债基平均上涨0.27%,可转债基平均上涨0.79%,指数债基平均上涨0.13%。

图表:上周债券型基金涨幅TOP3

数据来源:新华财经、联泰基金,数据截至 2023.6.2;注:参与以上排名的均为成立满6个月的基金。

上周一至上周四,QDII基金平均上涨0.46%,62%的产品实现上涨。分类来看,股混QDII中,投资香港市场的股混QDII表现最佳,平均上涨1.43%,投资欧洲市场的表现最差,平均下跌1.00%。债券QDII中,投资亚太市场的债券QDII表现相对较好,平均上涨0.66%。投资商品的QDII产品平均下跌0.60%。投资地产的QDII产品上周平均上涨1.18%。

图表:上周QDII型基金涨幅TOP2

数据来源:新华财经、联泰基金;注:参与以上排名的均为成立满6个月的基金;QDII产品业绩截止2023.6.1。

新基成立

上周新成立基金28只,合计规模279.86亿元。其中混合型基金成立数量最多,共有10只产品成立。所有成立的产品中,首募规模最大的基金是红土创新中证同业存单AAA指数7天持有基金,募集规模为69.18亿元。

图表:上周新成立基金情况

数据来源:新华财经、联泰基金,数据截至 2023.6.2

四、市场展望

权益市场:市场底部 反攻

市场底部已现,我们或已站在新一轮行情起点之上。1)底部回顾:过去5年A股5次底部,经济走弱+外部压力产生明显双底。2)触底指标:市场预期和资金净流入均位于低点(基本低于20%),当下4项指标均反映市场触底。3)反转信号:内外政策或其他政策利好。我们当前或已站在新一轮行情起点之上,无论何种逻辑,逃不过盈利周期上行+估值修复到回暖。回顾历史上的牛市,盈利+估值双升推动指数创新高,本轮行情刚刚开始,后续指数也有望再上台阶。

抓紧布局窗口,50反攻,上证50配置:1)50与半导体走势接近,当前有望领先向上。50行情走势接近半导体&费城半导体指数,当前销量&库存看半导体周期见底,费城半导体指数近期强势,叠加成交额最多下降55%指引50调整或已到位,有望领先向上。中长期行情视角看,23年TMT VS 13年TMT/19年电子,4-6月是成长中继行情,全年向上。2)上证50配置:无风险利率下行,驱动居民资产配向权益市场,权益资产中高分红品种吸引力更强,高分红主线在22年至今轮动较快的市场环境下超额收益显著。2018年以后资产荒时代,无风险利率下行,同时房价企稳,更多资金未来将配向权益市场,当股债相对吸引力达到极低水位之后,往往意味着流动性宽松,估值处在历史低位,向后看大多是新一轮行情的起点。年初至今中证红利指数相对万得全A已实现超额收益达9.9%。大盘表现欠佳下,低估值、高分红个股的安全边际更加凸显,也是吸引资金的重要原因。

行业模型组合跟踪:周期方向推荐高速公路;医药方向推荐中药、医药流通;高端制造推荐仪器仪表;电新推荐电网一次硬件、火电发电运营、水电发电运营;数字经济推荐工业信息化、医疗信息化、政务信息化、互联网服务及基础架构。

债券市场:品种更青睐中短债、二永债等,策略上重视波段操作,不建议信用下沉

华泰固收 6 月调查问卷显示,政策博弈和经济增长情况是焦点。其中,6-7 月是政策窗口期,最受期待的工具是政策性金融、地产放松和政策。整体情绪不弱,但对很快突破信心还不足。权益资产“失宠”,债券品种上更看好中短债和二永债、高等级城投,策略上更重视波段操作。短期经济环比走弱还待逆转,难紧,配置压力仍大,风险不大,但焦点转向政策博弈。需要注意的是本轮政策更兼顾短期增长和长期高质量发展,政策力度可能存在一定预期差,不能期待过高。继续建议中短久期利率(3、5年国开债+二永债)+短久期信用,更重视波段操作,不建议信用下沉。

编辑:王媛媛

声明:新华财经为新华社承建的国家金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。

本文链接:https://gavip.vip/index/20718.html

发表评论